30 июня в 11:00 состоится презентация модернизированной 100-рублевой банкноты.

Подробнее

Июль 2023 г.

4,3%

С 31.10.2023 г.

15%.

С 01.01.2023 г.

13 800 руб.

С 01.01.2023 г.

16 242 руб.

Проверка компании

Гос.органы

Комплексные удобрения для сахарной свеклы

Как отправить денежный перевод без потерь и рисков

Как выбрать пневматическую дробилку?

Надежность китайских поставщиков: Как сделать правильный выбор перед началом сотрудничества

Как играть новичкам в Overwatch 2

У кого в Москве можно заказать размещение рекламы на такси?

Печать логотипа на футболках: основные технологии, которые применяются сегодня

Эффективные стратегии консолидации грузов из Китая: сократите затраты на доставку!

С чем носить пиджак. Советы от стилистов на новый сезон.

Особенности работы букмекерской конторы и ставки на спорт

Сертификация для успешного и эффективного бизнеса

Центр бытовых услуг

Налоговые схемы «глазами ФНС»

Налоговые схемы «глазами ФНС»

Удальцова Яна, риск-менеджер ООО «Риск-Консалт».

Налоговая инспекция продолжает анализировать наиболее часто используемые схемы для получения необоснованной налоговой выгоды.

В 2010 г. ФНС разослало по своим подразделениям методические рекомендации по выявлению схем незаконного снижения налогового бремени, а в октябре 2013 проанализировала арбитражную практику и выявила 5 наиболее популярных схем ухода от уплаты налогов. Важен тот факт, что налоговая инспекция теперь не просто изучает схемы, а ищет методы доказательства их применения. В данной статье рассмотрены вопросы, связанные с использованием подобных схем..

В письме ФНС России от 31.10.2013 N СА-4-9/19592 выполнен обзор практики рассмотрения жалоб налогоплательщиков и налоговых споров арбитражными судами по вопросам необоснованной налоговой выгоды. Однако в данном документе освещены не только примеры арбитражных дел, но и описаны сами схемы. Во главу угла положена проблема именно доказательства использования схем. Но одно дело знать об использовании налоговой схемы, а совершенно другое доказать это. «Вопрос достаточности собранной доказательной базы получения налогоплательщиками необоснованной налоговой выгоды остается актуальным, как при проведении налоговых проверок, так и при оценке полноты проведенных мероприятий налогового контроля» — пишут фискалы.

По мнению ФНС, чаще всего налогоплательщики используют схемы оптимизации с целью незаконного возмещения (возврат, зачет) сумм налога из бюджета, либо с целью занижения сумм налогов, подлежащих уплате в бюджет за соответствующий налоговый (отчетный) период. Налоговыми органами выявлены следующие "схемы:

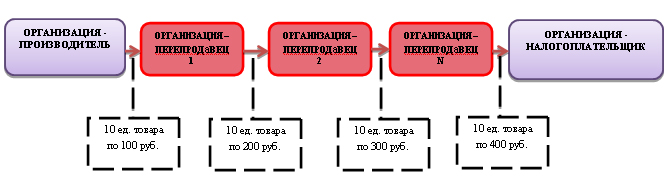

Схема 1: Завышение стоимости

Суть данной схемы в том, что налогоплательщик (проверяемая организация) покупает товар у производителя не напрямую, а через цепочку фирм-прокладок (реальную деятельность не ведут) с завышением цены товара в несколько раз. Данная схема позволяет оптимизироваться по НДС.

Конечно, ФНС не говорит о том, что товар должен приобретаться напрямую у производителя. Но если Ваша организация попала под подозрение использования такой налоговой схемы, то инспекторы проверят всех поставщиков до «первого звена», и если кто-то из контрагентов вызовет у них сомнения, то придется доказывать, что Ваши действия не были направлены на получение необоснованной налоговой выгоды. Проблемой налогоплательщика является невозможность внятно пояснить налоговым органам необходимость движения товара по цепочке и покупку его по завышенной цене.

Судебная практика по схеме: Арбитражные суды, принимая решение, в большой степени основываются на анализе взаимоотношений между производителем и налогоплательщиком (в том числе и вне проверяемого периода) и на анализе деятельности компаний-прокладок. Признаками недобросовестности являются частая смена руководителей, руководители налогоплательщика и компаний-прокладок одни и те же лица, непредставление отчетности, неуплата налогов, факты реорганизации, ликвидации после завершения спорных хозяйственных операций. Данную позицию подтверждают решения судов, отраженные в постановлении Федерального Арбитражного суда Московского округа от 08.02.2013 по делу N А40-54652/2012 и постановлении Федерального арбитражного суда Северо-Кавказского округа от 23.05.2013 по делу N А53-22230/2012.

Схема 2: Использование подрядчика

Суть данной схемы заключается в том, что организация-контрагент фиктивно, «только на бумаге», выполняет работы для налогоплательщика. Налогоплательщик в данном случае оптимизирует налог на прибыль путем увеличения себестоимости продукции и может получить вычет по НДС.

Данная схема достаточно распространенная. Как правило, организация субподрядчик — фирма-однодневка. Причем субподрядчик не отчитывается в ИФНС, а если и сдает налоговую отчетность, то платит минимальные налоги.

Судебная практика по схеме: Арбитражные суды, принимая решение, руководствуются наличием доказательств, свидетельствующих о не возможности выполнения работ организацией-субподрядчиком (например, отсутствие имущества, основных средств, транспортных средств, квалифицированного персонала, перечисление денежных средств за товары, работы и услуги, не имеющие отношения к выполняемым работам). Также будет учтен факт не проявления налогоплательщиком должной осмотрительности. К таким обстоятельствам суды относят:

- подписание первичных документов лицом, не указанным в Едином государственном реестре юридических лиц, как имеющего право подписи первичных документов от имени контрагента без доверенности при условии, что у налогоплательщика отсутствует доверенность, подтверждающая соответствующие полномочия;

- смерть должностного лица контрагента до заключения договора, нахождение должностного лица контрагента, от имени которого подписан договор, в местах лишения свободы, дисквалификация руководителя контрагента на основании соответствующего судебного акта;

- "спорный" контрагент не зарегистрирован в установленном законом порядке или исключен из Единого реестра юридических лиц до момента заключения сделки с проверяемым налогоплательщиком;

- оплата поставленных товаров (выполненных работ, оказанных услуг) осуществлена за наличный расчет с превышением установленных законодательством Российской Федерации лимитов.

Данную позицию подтверждают решения судов, отраженные в постановлении Федерального арбитражного суда Волго-Вятского округа от 09.08.2013 по делу N А29-7644/2012 и в постановлении Федерального арбитражного суда Дальневосточного округа от 04.09.2013 N Ф03-3967/2013.

Схема 3: Дробление бизнеса

Суть схемы заключается в том, что бизнес искусственно разделяется на несколько юридических лиц, и эти лица переводятся на ЕНВД. При использовании данной схемы компания-налогоплательщик оптимизирует налог на прибыль, НДС, налог на имущество и является довольно выгодной альтернативой общей системе. Особенно учитывая, что переход на «вмененку» сделали добровольным.

Налоговые органы обращают внимание на то, что, как правило, данная схема используется предприятиями розничной торговли с площадью торговых залов не более 150 кв.м. Для минимизации платежей налогоплательщик формально разделяет зал на несколько торговых площадок (заключая договоры аренды или субаренды) с тем, чтобы каждая площадка уложилась в норматив по метражу.

Данная схема выявлена и в сфере оказания автотранспортных услуг. В ней ограничивающим показателем для применения ЕНВД является количество автотранспортных средств (не более 20 единиц). Общими характеризующими схему признаками при таком разделении являются:

- регистрация нескольких юридических лиц (в одном временном отрезке), учредителем которых является налогоплательщик, превысивший показатели для применения ЕНВД;

- «перекрестный» состав директоров, учредителей и главных бухгалтеров (и их родственников) у всех созданных компаний;

- осуществление фирмами деятельности на одной территории (например, для торговых организаций это формальное разграничение единого пространства с помощью торгового оборудования: стеллажами и витринами; для автотранспортных услуг – один автопарк);

- кассовый аппарат, купили который для общих целей и один и тот же состав персонала;

- единая система учета;

- расчетные счета компаний открыты в одном банке.

Внимание! В качестве рекомендации по защите от претензий налоговых органов можно посоветовать следующее:

- Фиксировать факты сдачи части площади в аренду (субаренду) в инвентаризационных документах (поэтажном плане, экспликации, справке БТИ). Тем более что такой поход предлагает и Минфин России (письмо от 22.01.2008 № 03-11-05/10).

- Оформлять должным образом ценники на товар или услуги (указывать помимо наименования товара его уникальный номер и печать соответствующего юридического лица).

- Разный режим работы юридических лиц и наличие внутри помещений их отдельных вывесок (постановление ФАС Западно-Сибирского округа от 21.03.2012 № А03-8363/2011).

Судебная практика по схеме: Арбитражная практика по данному вопросу обширна. Однако если налоговой удастся доказать факт использования помещения, как единого бизнеса, то суд вынесет решение в ее пользу. Данную позицию подтверждают решения судов в постановлении Федерального арбитражного суда Волго-Вятского округа от 15.04.2013 по делу N А79-10322/2011

и постановлении Федерального арбитражного суда Волго-Вятского округа от 25.03.2013 по делу N А82-4455/2012.

Схема 4: ЕСН

Схема теперь неактуальна, поскольку ЕСН отменен с 01.01.2010, а 2009 г. и более ранние периоды налоговики проверить уже не могут.

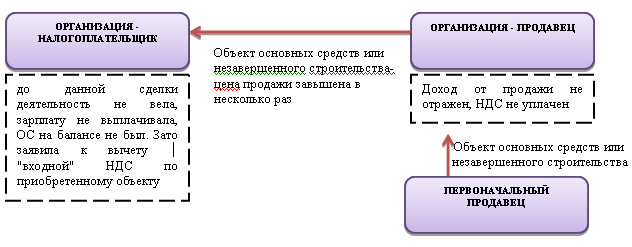

Схема 5: Нереальные сделки

ФНС России обращает внимание на налоговые споры, где хозяйственные операции носят формальный характер. Причем привести универсальное графическое изображение этой схемы достаточно проблематично, так как в каждой конкретной ситуации своя суть бесцельной сделки.

В качестве, примера рассмотрим такую ситуацию:

Судебная практика по схеме: Судебная практика настолько обширна, насколько и противоречива. Все зависит от конкретных обстоятельств дела. Универсальный рецепт — чем больше бумаги, тем чище совесть — здесь может и не сработать. Поэтому основные силы налогоплательщика при защите своих интересов должны быть направлены на фактические доказательства (реальность товара, его движение на склад, расчеты экономической выгоды от сделки и ее рентабельности и проч.).

Вывод

Данные схемы часто используются компаниями для снижения налогового бремени. В письме налоговая инспекция приводит ряд арбитражных споров, в котором решения судов вынесены в ее пользу, и скромно умалчивает о массиве арбитражной практики в пользу компаний. В настоящее время наивно полагать, что налоговая инспекция ничего не видит, и ничего не знает. На основании письма, можно сделать вывод о том, что сейчас перед ней стоит задача выработки механизмов для доказательства применения налоговых схем. Если Ваша компания использует какие-либо схемы для оптимизации налогообложения, то ей безусловно необходимо на первичном этапе подкрепиться документами по осуществлению хозяйственных операций.

Личный кабинет

Приветствуем Вас на нашем портале!

Для входа в Личный кабинет, Вам необходимо авторизоваться или зарегистрироваться!

Литература

Костюченко Н.С.

Книги посвящены проблематике оценки кредитных рисков при кредитовании корпоративных заемщиков.

Скачать 1 часть бесплатно!

Скачать 2 часть бесплатно!

Кредитные риски Залог

Банк Платежные риски Налоги Бизнес-риски

Риски обеспечения Отраслевые риски Страновые риски

Таможня Резервы Кредит Региональные риски Рыночные риски Риски ликвидности

Проблемные активы 115-ФЗ Операционные риски

Риски финансовых институтов

Заемщик Арбитраж Гос.бюджет Правовые риски Банкрот Инвестиционные риски Бухгалтерский учет

Почта: riskonsalt@gmail.com

Информация о портале Размещение рекламы