30 июня в 11:00 состоится презентация модернизированной 100-рублевой банкноты.

Подробнее

Июль 2023 г.

4,3%

С 31.10.2023 г.

15%.

С 01.01.2023 г.

13 800 руб.

С 01.01.2023 г.

16 242 руб.

Проверка компании

Гос.органы

Комплексные удобрения для сахарной свеклы

Как отправить денежный перевод без потерь и рисков

Как выбрать пневматическую дробилку?

Надежность китайских поставщиков: Как сделать правильный выбор перед началом сотрудничества

Как играть новичкам в Overwatch 2

У кого в Москве можно заказать размещение рекламы на такси?

Печать логотипа на футболках: основные технологии, которые применяются сегодня

Эффективные стратегии консолидации грузов из Китая: сократите затраты на доставку!

С чем носить пиджак. Советы от стилистов на новый сезон.

Особенности работы букмекерской конторы и ставки на спорт

Сертификация для успешного и эффективного бизнеса

Центр бытовых услуг

Обзор рынка растительного масла

Обзор рынка растительного масла

Автор: Андрей Вишняков.

Структура производства растительного масла по сегментам показывает, что абсолютным лидером производства является подсолнечное масло с долей почти 87%. Рынок носит признаки олигополии и является «рынком покупателя». Экспорт доминирует над импортом….

Краткая характеристика рынка растительного масла в России

Россия является крупнейшим экспортером и импортером масложировой продукции, в связи с наличием емкого внутреннего рынка потребления и растущего производства. Структура производимого на территории России растительного масла выглядит следующим образом:

| Вид | Доля, %% |

| подсолнечное | 86,84 |

| соевое | 7,96 |

| рапсовое | 4,84 |

| горчичное | 0,11 |

| кукурузное | 0,04 |

| льняное | 0,03 |

| прочее | 0,18 |

Структура производства растительного масла по сегментам показывает, что абсолютным лидером производства является подсолнечное масло с долей почти 87%. К прочим маслам относится арахисовое, оливковое, сафлоровое, хлопковое, сурепное и иные масла.

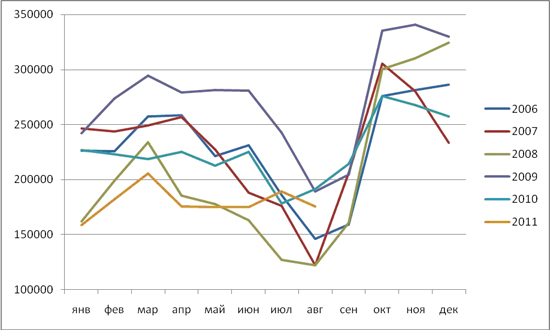

Рынок носит признаки олигополии и является «рынком покупателя». Сезонность спроса носит постоянный характер (в течение года) и отличается эластичностью по цене. Существенное влияние на производство растительного масла влияет фактор сезонности:

- Пик производства приходится на октябрь-декабрь, поскольку именно в эти периоды наблюдается наибольшее количество запасов сырья.

- Резкий спад производства наблюдается в августе.

- Производство быстро наращивает объемы в период с середины августа до начала октября. Незначительный рост производства приходится также на февраль-март.

Сезонность производства зависит от урожайности и запасов масличных культур.

Дальневосточный ФО специализируется преимущественно на производстве соевого растительного масла. Абсолютными лидерами по производству растительных масел являются Южный ФО и Приволжский ФО. Суммарно на них приходится 73,25% произведенных растительных масел в 2010 году.

Региональная структура

Региональная структура производства выглядит следующим образом:

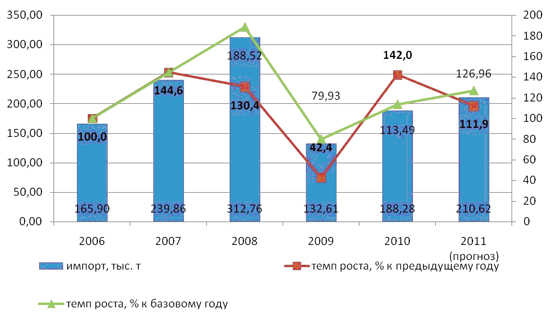

По данным ФТС РФ, во внешнеторговом обороте России по товарной группе «растительное масло» экспорт, по итогам 2010 года, доминирует над импортом и в стоимостном, и в натуральном выражениях. Импорт в Россию по натуральному выражению в 2010 году составил 188 млн.т., по стоимостному – 266 млн.долларов. Экспортные поставки растительного масла из России в этом же году оцениваются в 530 млн. тонн или 488 млн.долларов. При этом в 2011 году за первые 7 месяцев структура внешнеторгового оборота меняется, и экспорт в натуральном выражении превышает импорт на 10,49%, что связано в т.ч. с ростом урожайности в 2011 году.

Импорт

Экспорт

Потребление

По данным ФСГС, реализация растительного масла, произведенного российским компаниями, на 63% осуществляется на внутреннем рынке, и в объеме 37% общего производства направляется за пределы РФ (преимущественно на экспорт и преимущественно подсолнечного масла).

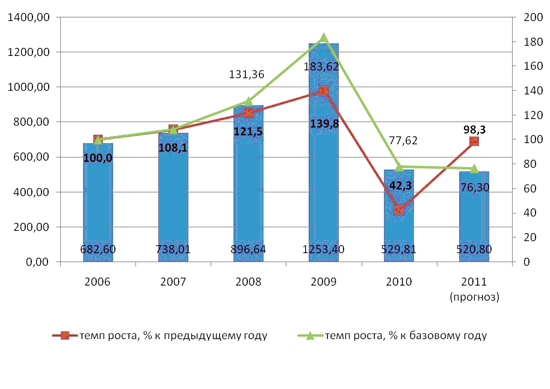

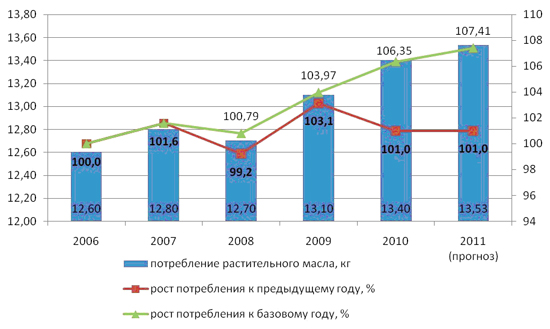

Динамика объемов потребления растительного масла в России является обнадеживающей для производителей масложировой продукции, так как в 2002-2010гг. она выросла с 10 килограммов на душу населения до 13,4 кг на душу населения.

В структуре потребления масложировой продукции в России наблюдается тенденция роста доли растительного масла в ежедневном рационе питания, а также незначительное снижение доли недорогого растительного масла в пользу более элитных видов.

Цена

Потребительские цены значительно превышают цены производителей на растительное масло (на 91,80% по данным ФСГС на август 2011 года), что объясняется высокой долей концентрации на рынке и, зачастую, большим количеством посредников между производителями и потребителями. При этом более элитные виды растительных масел, в особенности поставляемые в Россию из-за рубежа, подвергаются меньшей наценке.

| Период | Средние цены производителей на растительное масло | Средние потребительские цены на растительное масло |

| 2010 год | 30,19 руб/кг | 57,16 руб/кг |

| 2011 год (прогноз) | 35,18 руб/кг | 62,96 руб/кг |

| 2012 год (прогноз) | 38,65 руб/кг | 69,26 руб/кг |

| 2013 год (прогноз) | 42,46 руб/кг | 76,09 руб/кг |

| 2014 год (прогноз) | 46,65 руб/кг | 83,59 руб/кг |

По данным Росстата за восемь месяцев 2011 года, самые низкие потребительские цены наблюдаются на рафинированное растительное масло – в среднем по России их цена составляет 77,79 рублей за литр. Оливковое масло занимает более дорогой сегмент растительных масел. Его средняя цена по России за первые 8 месяцев 2011 года составляет 512,75 руб. за литр.

|

|

январь |

февраль |

март |

апрель |

май |

июнь |

июль |

август |

|

Масло подсолнечное, л |

76,47 |

77,84 |

78,34 |

78,2 |

78,19 |

77,99 |

77,84 |

77,41 |

|

Масло оливковое, л |

509,86 |

511,99 |

512,97 |

512,64 |

512,61 |

513,25 |

513,94 |

514,76 |

По данным ФСГС РФ средние потребительские цены на подсолнечное масло в России в 1 полугодии 2011г. по областям, руб./л. составили.

По данным ФСГС РФ структура розничной цены на масло подсолнечное формируется следующим образом (в августе 2011г., в рубль/кг и %):

|

|

Рублей в расчете на кг |

В % к розничной цене |

|

Сырьё и основные материалы за вычетом возвратных отходов, побочной и сопутствующей продукции |

33,50 |

43,27 |

|

Стоимость основного вида сырья |

36,92 |

47,69 |

|

Стоимость других видов сырья и основных материалов |

0,46 |

0,60 |

|

Возвратные отходы, побочная и сопутствующая продукция (вычитаются) |

-3,89 |

-5,02 |

|

Расходы на производство, включая коммерческие расходы |

7,65 |

9,88 |

|

Вспомогательные материалы на технологические цели |

0,67 |

0,86 |

|

Топливо и энергия, включая воду и пар на технологические цели |

1,07 |

1,38 |

|

Расходы на подготовку и освоение производства |

0,04 |

0,05 |

|

Расходы на содержание и эксплуатацию оборудования |

1,85 |

2,39 |

|

Заработная плата с отчислениями на cоциальные нужды |

0,96 |

1,24 |

|

Общехозяйственные (общезаводские) расходы |

0,77 |

0,99 |

|

Общепроизводственные (цеховые) расходы |

0,74 |

0,96 |

|

Прочие производственные расходы |

0,88 |

1,14 |

|

Коммерческие расходы |

0,67 |

0,87 |

|

Полная себестоимость единицы продукции |

41,14 |

53,15 |

|

Фактическая прибыль, убыток (-) |

0,87 |

1,12 |

|

Отпускная цена без НДС и других видов налогов |

42,01 |

54,27 |

|

НДС |

4,08 |

5,27 |

|

Другие виды налогов |

0,00 |

0,00 |

|

Отпускная цена с НДС, акцизом и другими налогами |

46,09 |

59,54 |

|

Плата за доставку продукции (товара) покупателям, осуществляемую перерабатывающим предприятием |

0,02 |

0,03 |

|

Отпускная цена с НДС, акцизом и др.налогами, включая плату за доставку продукции (товара) покупателям, осуществляемую перерабатывающим предприятием |

46,11 |

59,57 |

|

Оборот сферы обращения |

31,30 |

40,43 |

|

Оборот посреднического звена |

15,41 |

19,91 |

|

Торговая надбавка |

12,31 |

15,90 |

|

Затраты по доставке и продаже товара |

7,78 |

10,05 |

|

в том числе затраты организаций розничной торговли по доставке товара |

0,74 |

0,95 |

|

Прибыль организаций розничной торговли |

4,53 |

5,85 |

|

НДС, начисленный организациям розничной торговли |

3,58 |

4,62 |

|

Розничная цена товара |

77,41 |

100,00 |

Относительно ценовых ожиданий потребителей, эксперты определили, что в сегодняшних условиях предельно минимальная цена должна составлять около 30 руб. за литр фасованного рафинированного растительного масла, оптимальная цена варьироваться в пределах 31-32 руб. за литр, а условно предельная максимальная - на уровне 37-38 руб. за литр. При этом эксперты подчеркивают, что любая из определённых “точек” будет плавать (±10% как минимум) для различных типов торговых точек.

Касаемо эластичности спроса по цене, аналитики определили, что, при изменении цены на покупаемое масло на 1 рубль, спрос на него практически не изменится (снижение составит менее 2%). Но при росте цены на масло, примерно на 2 руб. (условно с 35 до 37 рублей за литр), спрос уменьшится на 16%, а рост цены на 4.5 рубля приведет к падению спроса более чем на 40% (при прочих неизменных условиях, т.е. когда есть возможность “переключения”). Таким образом, отмечается высокая степень зависимости объемов спроса от ценовой политики компаний.

Основные игроки рынка

На российском рынке растительного масла доминирующее положение занимает относительно небольшое количество крупных компаний (как производителей, так и оптовиков). Конкурентную ситуацию можно назвать олигополистической, однако рынок не исчерпал потенциал роста. На рынке растительного масла в России существует явная тенденция крупных компаний к формированию вертикально и горизонтально интегрированных структур.

По данным ФСГС РФ распределение долей рынка крупнейших компаний-производителей растительного масла на российском рынке пищевой масложировой продукции выглядит следующим образом:

|

Наименование компании |

Сфера деятельности |

Примерная доля рынка по стоимостному выражению, % |

|

ООО Бунге СНГ |

Производство рафинированных и нерафинированных растительных масел и жиров |

23,17 |

|

ЗАО Содружество Соя |

Производство рафинированных и нерафинированных растительных масел и жиров |

11,32 |

|

ОАО Эфирное |

Производство рафинированных и нерафинированных растительных масел и жиров |

10,7 |

|

ЗАО Жировой комбинат |

Производство рафинированных и нерафинированных растительных масел и жиров |

9,6 |

|

Аткарский маслоэкстракционный завод |

Производство рафинированных и нерафинированных растительных масел и жиров |

8,8 |

|

ЗАО Янтарное |

Производство рафинированных и нерафинированных растительных масел и жиров |

4,1 |

|

ЗАО Маслопродукт |

Производство рафинированных и нерафинированных растительных масел и жиров |

3,7 |

|

ОАО Казанский масложировой комбинат |

Производство рафинированных и нерафинированных растительных масел и жиров |

2,2 |

|

ОАО Астон Продукты питания и Пищевые ингредиенты |

Производство рафинированных и нерафинированных растительных масел и жиров |

1,9 |

|

ООО Амурагроцентр |

Производство рафинированных и нерафинированных растительных масел и жиров |

0,8 |

По данным ФСГС РФ распределение долей рынка крупнейших оптовых дистрибьюторов растительного масла на российском рынке пищевой масложировой продукции следующее:

|

Наименование компании |

Примерная доля рынка по стоимостному выражению % |

|

ЗАО Торговый дом Нижегородский масложировой комбинат |

13,8 |

|

ООО Торговый дом Солнечные продукты |

12,7 |

|

ООО Торговый дом Элеваторхолдинг |

9,7 |

|

ООО Торговый дом волшебный край |

8,2 |

|

ЗАО Вега-Балт |

8,1 |

|

ООО "Альтернатива-Плюс", |

6,2 |

|

ООО ВоронежМаслоПродукт |

5,7 |

|

ООО Бест-Челябинск |

4,6 |

|

ООО Торговый Дом Шишков |

3,3 |

|

ООО Эссен Дистрибьюшн- Наб.Челны |

1,2 |

Факторы влияющие на рынок

По мнению экспертов, основными факторами, влияющими на рынок растительных масел в России, являются:

|

Фактор |

Характеристика |

|

Мировой рынок растительного масла |

Ценовая конъюнктура - мировой рынок в настоящее время характеризуется выраженной тенденцией к повышению цен под влиянием «конкуренции за посевные площади» между зерновыми и масличными культурами. У России огромное преимущество, ввиду обладания большими посевными площадями, что не дает встать проблеме выбора между перечисленными культурами.

|

|

Общеэкономическое состояние в России |

По данным Министерства экономического развития, выход на предкризисный уровень экономики планировался к середине 2011 года. Однако этого пока не произошло. Экономисты, наоборот, предрекают на 2012г. продолжение оттока капитала, снижение темпов роста экономики, ослабление рубля, рост цен на продукцию естественных монополий и соответственно инфляции и т.п. |

|

Особенности сырьевой базы |

Сырьевая база для производства растительных масел включает в себя масличные культуры, такие как подсолнечник, соя, кукуруза (ее зерна), лен и т.п (см. табл. ниже). Доля площади посевов подсолнечника явно превосходит доли посевов кукурузы и сои, однако, по анализу данных с 2006-2011гг., происходит постепенное увеличение долей кукурузы и сои (за пятилетний период прирост составил 2 и 3% соответственно). Прогнозируется дальнейшее сохранение этой тенденции. |

|

Общее состояние с/х России |

По данным Министерства сельского хозяйства РФ ситуация в АПК в России. Ухудшилась за последние 2 года. Засуха нанесла прямой ущерб сельскому хозяйству в объёме почти 42 млрд руб. (это в 16,7 раза больше уровня 2009 г.), значительно подорвав его экономический потенциал. Особенно это отразилось на сельском хозяйстве Приволжского и Центрального федеральных округов. |

|

Особенности производства растительного масла |

|

|

Личные располагаемые доходы населения |

По мнению аналитиков, прирост доходов населения на 1% провоцирует реструктуризацию расходов населения на продукты питания, что объясняется изменением структуры расходов в сторону более дорогой и качественной продукции. |

|

Предпочтения потребителя |

Потребление растительного масла может измениться в связи с изменением потребительских предпочтений. Например, это может быть связано с изменением моды на определенную кухню. |

|

Государственные стандарты и технические условия |

|

|

Таможенное регулирование в отрасли |

С таможенными пошлинами можно ознакомится на сайте Таможенного союза |

Посевные площади

По данным ФСГС посевные площади сельскохозяйственных культур в России в 2006-2010гг. по итогам года, 2011г.*, по видам хозяйств, тысяча гектаров, следующее:

|

|

2006 |

2007 |

2008 |

2009 |

2010 |

2011 (расчетно)* |

|

Кукуруза на зерно |

|

|||||

|

Хозяйства всех категорий |

1030,51 |

1509,45 |

1812,2 |

1365,3 |

1415,7 |

1544,71 |

|

Сельскохозяйственные организации |

711,63 |

1086,43 |

1359,2 |

970 |

1018,7 |

1111,53 |

|

Крестьянские (фермерские) хозяйства и индивидуальные предприниматели |

253,47 |

361,29 |

386,8 |

326,2 |

331,3 |

361,49 |

|

Хозяйства населения |

65,41 |

61,73 |

66,3 |

69 |

65,7 |

71,69 |

|

Подсолнечник |

|

|||||

|

Хозяйства всех категорий |

6154,68 |

5325,56 |

6199 |

6195,6 |

7153,5 |

7415,83 |

|

Сельскохозяйственные организации |

4059,19 |

3410,05 |

4006,5 |

4024,7 |

4773,9 |

4948,97 |

|

Крестьянские (фермерские) хозяйства и индивидуальные предприниматели |

2076,54 |

1896,84 |

2171 |

2147,7 |

2348,7 |

2434,83 |

|

Хозяйства населения |

18,95 |

18,67 |

21,5 |

23,2 |

30,9 |

32,03 |

|

Соя |

|

|||||

|

Хозяйства всех категорий |

844,97 |

776,96 |

747 |

874,6 |

1205,7 |

1309,47 |

|

Сельскохозяйственные организации |

626,9 |

564,63 |

543,6 |

626,2 |

898,8 |

976,16 |

|

Крестьянские (фермерские) хозяйства и индивидуальные предприниматели |

215,88 |

210,8 |

201,8 |

247 |

305,4 |

331,69 |

|

Хозяйства населения |

2,18 |

1,53 |

|

|

|

1,63 |

Отраслевые риски

Специфические и общие проблемы (риски), с которыми сталкиваются участники рынка и прочие заинтересованные лица:

- низкая эффективность государственного регулирования и контроля;

- устарелость и недостаточность материально-технической базы - около 60% компаний, не являющихся лидирующими игроками рынка, имеют морально устаревшее оборудование, предназначенное для простой обработки растительного масла, не включающей при этом процессов рафинации, дезодорации и вымораживания, что сказывается на качестве конечной продукции;

- недостаточность институциональной основы для развития конкурентной среды, что препятствует притоку частного капитала в отрасль;

- относительный рост конкуренции со стороны иностранных компаний (особенно Италии и Испании), на фоне засилья крупных отечественных компаний-производителей, что является дестимулирующим фактором для повышения производительности труда в отрасли;

- недостаточность развития компонентов логистического обеспечения отрасли - в России мало компаний, осуществляющих перевозку масложировой продукции на большие расстояния с использованием собственных логистических сетей;

- снижение урожайности основных масличных культур, используемых для производства растительного масла;

- ухудшение экологической обстановки в районах выращивания масличных культур, что сказывается на спросе на масложировую продукцию в целом;

- удорожание обрабатывающего оборудования, необходимого для производства, хранения и транспортировки растительного масла;

- рост цен на топливно-энергетические ресурсы, что в свою очередь спровоцирует рост себестоимости растительного масла (потребность в энергии у прессов и других установок для производства растительного масла, произведенных в СССР, значительно превышает аналогичный показатель для современного оборудования иностранных компаний);

- рост конкурентоспособности импортируемого растительного масла по ценовым и/или качественным параметрам;

- неопределенность параметров спроса на растительные масла со стороны частных потребителей и компаний-переработчиков;

- ужесточение санитарных требований к растительному маслу, условиям его производства, хранения и транспортировки со стороны стран-импортеров российской масложировой продукции, что приведет к снижению объемов экспорта российской масложировой продукции;

- высокий уровень мировых цен на основные масличные культуры (в том числе и на подсолнечник), способствующий активизации экспорта подсолнечника из России и сокращению ресурсов сырья для внутренних переработчиков.

По совокупности факторов масложировую отрасль можно оценить как высокорискованную.

При рассмотрении инвестиционной привлекательности предприятий масложировой отрасли (с точки зрения предоставления финансирования), необходимо учитывать следующие моменты:

- состояние производственных мощностей и наличие полного цикла переработки (с анализом «выработки» продукта на каждом производственном этапе);

- наличие собственных площадей для хранении сырья;

- доступность сырья (взаимоотношения с поставщиками и логистика);

- наличие собственной дистрибуции;

- диверсификация производственной линейки;

- климатические условия региона и прогнозные значения (на ближайший год);

- объемы посевов масличных культур;

- динамика цен на мировом и внутреннем рынке;

- вхождение предприятия в группу компаний (профильность группы, анализ доли на рынке).

Личный кабинет

Приветствуем Вас на нашем портале!

Для входа в Личный кабинет, Вам необходимо авторизоваться или зарегистрироваться!

Литература

Костюченко Н.С.

Книги посвящены проблематике оценки кредитных рисков при кредитовании корпоративных заемщиков.

Скачать 1 часть бесплатно!

Скачать 2 часть бесплатно!

Кредитные риски Залог

Банк Платежные риски Налоги Бизнес-риски

Риски обеспечения Отраслевые риски Страновые риски

Таможня Резервы Кредит Региональные риски Рыночные риски Риски ликвидности

Проблемные активы 115-ФЗ Операционные риски

Риски финансовых институтов

Заемщик Арбитраж Гос.бюджет Правовые риски Банкрот Инвестиционные риски Бухгалтерский учет

Почта: riskonsalt@gmail.com

Информация о портале Размещение рекламы