30 июня в 11:00 состоится презентация модернизированной 100-рублевой банкноты.

Подробнее

Июль 2023 г.

4,3%

С 31.10.2023 г.

15%.

С 01.01.2023 г.

13 800 руб.

С 01.01.2023 г.

16 242 руб.

Проверка компании

Гос.органы

Комплексные удобрения для сахарной свеклы

Как отправить денежный перевод без потерь и рисков

Как выбрать пневматическую дробилку?

Надежность китайских поставщиков: Как сделать правильный выбор перед началом сотрудничества

Как играть новичкам в Overwatch 2

У кого в Москве можно заказать размещение рекламы на такси?

Печать логотипа на футболках: основные технологии, которые применяются сегодня

Эффективные стратегии консолидации грузов из Китая: сократите затраты на доставку!

С чем носить пиджак. Советы от стилистов на новый сезон.

Особенности работы букмекерской конторы и ставки на спорт

Сертификация для успешного и эффективного бизнеса

Центр бытовых услуг

Подробнее о отраслевых рисках

Обзор мясной отрасли

Автор: Костюченко Н.С.

Источник: Журнал «Рисковик», № 1

Краткий обзор рынка

Мировой рынок мяса примерно на 40% сформирован свининой, на 30% — птицей, на 25% — говядиной и на 5% прочими видами мяса (баранина, конина, оленина и пр.). Страны-лидеры в производстве мяса — Китай, США, Бразилия.

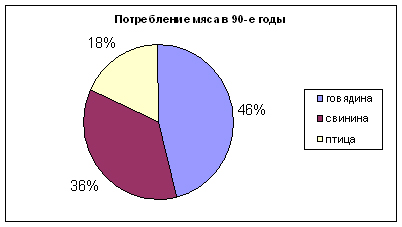

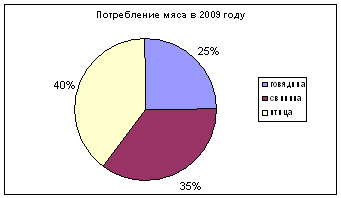

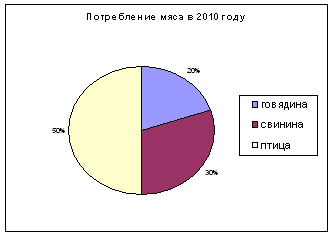

Российский рынок мяса приближается к 9 млн тонн, он на 30% формируется за счет внутреннего производства мяса и на 70% зависит от импорта. На данный момент импортируется около 20-30% птицы, около 40% — свинины и около 30% — говядины. В целом доля производства и потребления говядины в стране уменьшается, а доля птицы и свинины растет. Если в 90-е годы доля потребления говядины была около 45%, свинины около 35% и около 18% мяса птицы, то в 2010 году снизилось потребление говядины и увеличилось потребление птицы: говядина ≈ 25%, свинины ≈ 35% и мясо птицы ≈ 40%. В 2010 году доля США, Германии и Бразилии в общем объеме импорта свинины в Россию составила около 70%, причем Бразилии в этой доле принадлежит около 30%. Основные поставки мяса были осуществлены в Москву, Санкт-Петербург и Калининградскую область.

В соответствии с Постановлением Правительства Российской Федерации от 16 декабря 2009 г. N 1021 г. Москва «Об импорте говядины, свинины и мяса домашней птицы в 2010-2012 годах», установлены следующие квоты на ввоз мяса на 2011 год:

- свежая и охлажденная говядина — 30 тыс. тонн в год

- замороженная говядина — 530 тыс. тонн в год

- свинина — 472,1 тыс. тонн в год

- мясо птицы — 780 тыс. тонн.

Игроки рынка

Основным производителем куриного мяса на Северо-Западе является птицефабрика «Северная». Можно отметить компанию «Роскар», «Приосколье». При этом очень сложно выделить доли игроков, т. к. рынок достаточно диверсифицирован. Так, компания считается уже крупным игроком, если занимает более 2% рынка. Если говорить о свинине, то здесь очень сложно выделить ведущих производителей, поскольку нужно понимать, что мы говорим о живом организме, который невозможно выращивать в одном или двух местах. О говядине говорить не приходится в силу того, что ее у нас практически нет.

В настоящее время очень сложно определить крупных игроков мясного рынка Северо-Запада в связи с негативными последствиями кризиса. Многие крупные участники рынка испытывают большие финансовые трудности по причине неправильной стратегии развития — «рост ради роста», а не ради конечной эффективности. Вертикальная интеграция приостановлена, т. к. происходит смена собственников многих «мясников».

Перспективы развития отрасли

В 2010 году режим квотирования импорта мяса в РФ останется прежним. Распределение тарифных квот на ввоз мяса между импортерами будет проводиться по исторически сложившемуся принципу, пропорционально объемам ввоза. Сохранение существующего механизма распределения квот должно обеспечить стабильность на мясном рынке, политика государства направлена на снижение квот на ввоз мяса в Россию с целью поддержки отечественного производителя.

По мнению экспертов, подорожание мяса в 2011 году однозначно будет, т. к. доля кормов в себестоимости мяса составляет около 70%. Так, из-за квотирования экспорта зерна себестоимость производства свинины в 2010 году выросла по сравнению с 2009-м на 15-20%, а в сентябре — на все 35%. В ближайшие годы рынок мяса останется дефицитным. Несмотря на рост внутреннего производства, мяса будет не хватать, поэтому придется его импортировать. При этом для импортозамещения сегодня созданы все условия. Во-первых, продолжается субсидирование процентов по кредитам, во-вторых, реализуется ряд других мер поддержки. Наблюдается интерес инвесторов как к птицеводству, так и к свиноводству. Перспективы роста наблюдаются и в скотоводстве — в стране уже серьезно прорабатываются несколько крупных проектов по производству мясного крупного рогатого скота.

Сегодня растет потребление натурального мяса и мясных полуфабрикатов. Это является следствием строительства современных торговых сетей. Растет культура потребления мяса и увеличивается спрос на качественный продукт. Как раз такое мясо могут поставлять убойные предприятия, расположенные в пригородах мегаполисов. Отечественное производство мяса и мясопродукции в значительной мере отстает от растущего спроса у россиян. Импорт мяса в Россию ограничен тарифными квотами, а внутреннее производство не удовлетворяет потребности мясного рынка. Таким образом, российские производители мяса и мясопродукции имеют большой потенциал для наращивания объемов воспроизводства и производства мяса и мясопродукции. Сегодня наблюдается еще одна тенденция в переработке: доля крупных федеральных компаний и дальше будет сокращаться в пользу небольших мясоперерабатывающих производств, расположенных по региональному принципу и предлагающих продукцию под местными брендами с быстрой реакцией на потребительский спрос.

Отраслевые риски

1. Отмечается рекордное падение спроса на мясные продукты в период Великого поста. Это коррелируется с данными ВЦИОМ, согласно которым только в 2010 году поститься намеревалось около 38% россиян. В пост падение продаж на периферии может составлять до 20%.

2. Неразвита транспортно-логистическая инфраструктура. Остро встает проблема хранения и доставки мяса. В удручающем состоянии находится транспортное звено и мощности по первичной переработке мяса (износ основных производственных фондов более 60%). Существующая сегодня система хранения, продажи и транспортировки мяса и мясопродуктов не соответствует никаким стандартам: старые предприятия с изношенным оборудованием, плохо функционирующими системами вентиляции и переработки отходов, антисанитария в производственных помещениях и т. д. Склады — хладокомбинаты, работают на аммиаке и, как правило, находятся в городской черте, что в любой момент может стать причиной чрезвычайных происшествий. На многих хладокомбинатах не соблюдается температурный режим.

На рынке присутствует много старых грузовиков, не предназначенных для транспортировки мяса, которое зачастую перевозится в «замороженном» виде при температуре +30°С. Компаний, использующих профессиональный транспорт для перевозки мяса, практически нет. Специализированный транспорт для перевозки туш и скота в России не производят. В результате чего отечественным производителям приходится покупать дорогостоящий импортный автотранспорт, который не имеет таможенных льгот, и это приравнивает его по стоимости к автомашине класса люкс. Кроме того, при транспортировке мяса организация, как правило, «попадает» на плату за перевозку тяжеловесных грузов. При этом, если грузить меньше, срок окупаемости основных средств будет больше. Неэффективность перевозок прямыми затратами ложится на прибыль предприятия. Удаленность завода первичной переработки от сырьевой базы только усугубляет ситуацию.

3. Избыточное администрирование товаро- производящего мясного комплекса. Среди рисков динамичного роста рынка мы можем отметить неурегулированность вопросов технического регламента (ТР). Попытка излишней детализации последних вышла далеко за пределы основного принципа поддержки безопасности конечного продукта. В числе возможных решений, ухудшающих конкурентоспособность мясной отрасли, включая птицеводство, являются попытки излишней регламентации использования блочного мяса птицы (МДМ) в переработке. Накопленные противоречия, как в толковании, так и в регулировании ряда регламентов, приводят к двойственности условий работы предприятий пищевой отрасли. Проводится разработка ряда проектов ТР с дублированными и противоречивыми требованиями.

3. Избыточное администрирование товаро- производящего мясного комплекса. Среди рисков динамичного роста рынка мы можем отметить неурегулированность вопросов технического регламента (ТР). Попытка излишней детализации последних вышла далеко за пределы основного принципа поддержки безопасности конечного продукта. В числе возможных решений, ухудшающих конкурентоспособность мясной отрасли, включая птицеводство, являются попытки излишней регламентации использования блочного мяса птицы (МДМ) в переработке. Накопленные противоречия, как в толковании, так и в регулировании ряда регламентов, приводят к двойственности условий работы предприятий пищевой отрасли. Проводится разработка ряда проектов ТР с дублированными и противоречивыми требованиями.

4. Нехватка сырья в секторе первичной переработки. Сектор первичной переработки может столкнуться с проблемой нехватки сырья. Одна из причин — квотная политика государства, направленная на ограничение ввоза живых свиней на доращивание и убой, в то время как собственная сырьевая база находится на начальном этапе развития и неспособна обеспечить сырьем российские предприятия мясопереработки. Снижение объемов производства в «первичке» может вызвать волну подобных проблем и в тех секторах, которые заняты предоставлением услуг для мясопереработки. Российская первичная переработка находится вне сферы действия поддерживающих государственных программ, и ее развитие в настоящее время сдерживается целым рядом факторов.

5. Высокая себестоимость отечественного мяса. Себестоимость отечественного мяса выше зарубежного, что затрудняет замену импортного внеквотного мяса на российское. Себестоимость мяса за рубежом, производимого заводами первичной переработки, практически в два раза ниже, чем себестоимость мяса, производимого на наших мясохладобойнях. Поэтому даже с учетом квот и таможенных пошлин, стоимость импортного мяса в России ниже, и покупатели отдают предпочтение дешевому мясу, несмотря на его далеко не лучшее качество.

6. Нехватка предприятий по убою скота. Отсутствие системы функционирования мясного рынка с едиными правилами, единой системой налогообложения не способствует строительству крупных предприятий по убою скота. Современные скотобойни можно пересчитать по пальцам. Солидность бизнесу зачастую придает статус (уровень) предприятия. Почти все бойни при мясокомбинатах и мясохладобойни в России неэффективны. Все это делает непривлекательным данный бизнес для инвестиций, поэтому строительство новых мясохладобоен идет с большим трудом.

6. Нехватка предприятий по убою скота. Отсутствие системы функционирования мясного рынка с едиными правилами, единой системой налогообложения не способствует строительству крупных предприятий по убою скота. Современные скотобойни можно пересчитать по пальцам. Солидность бизнесу зачастую придает статус (уровень) предприятия. Почти все бойни при мясокомбинатах и мясохладобойни в России неэффективны. Все это делает непривлекательным данный бизнес для инвестиций, поэтому строительство новых мясохладобоен идет с большим трудом.

7. Непрогнозируемый риск ветеринарно-санитарного характера. В СанПине нет четкого разграничения и определения мясохладобойни, хладобойни, убойного пункта, а также отсутствуют четкие нормы даже при этапе выбора земельного участка под строительство этих предприятий. Санитарные и ветеринарные нормы, которые применяются в настоящее время для таких заводов, разработаны в 1985 году и с тех пор не пересматривались.

8. Проблема утилизации биологических отходов. Это одна из огромных статей затрат. Отсутствуют специализированные заводы по переработке крови и ферментного сырья, что «съедает» прибыль предприятия из-за утилизации отходов другими методами. Строительство таких заводов настолько дорогое, что отечественные производители просто не могут себе позволить такую «роскошь».

9. Отсутствие системы ценообразования. Торговая наценка на продукты мясного ассортимента избыточна и, скорее, рассчитана на удовлетворение потребностей и аппетитов ритейлеров. Кроме торговой наценки на поставщика мясной продукции накладывается ряд обязательств по продвижению товаров в магазине и «плата за полку». Эти расходы по ряду товарных позиций доходят до 30-40% от товарной наценки. Кабальные условия договоров предусматривают выплаты огромных штрафов, следующих за любые, даже самые незначительные отклонения. С ростом доли в торговле организованных сетей существенно ухудшились возможность и быстрота предложений для покупателей новых типов продукции с улучшенными потребительскими свойствами. По всей цепочке создания продукта сложные составляющие, такие как производство и переработка, имеют наибольшую капиталоемкость и наихудшую возможность по достижению прибыли и аккумуляции собственных средств. Ценовая «непрозрачность» позволяет магазинам получать сверхприбыли — рентабельность доходит до 100%, что тормозит развитие заводов первичной переработки. Все эти факторы предопределяют формирование в РФ условий, при которых мясная отрасль начнет терять конкурентоспособность, а не наращивать ее.

9. Отсутствие системы ценообразования. Торговая наценка на продукты мясного ассортимента избыточна и, скорее, рассчитана на удовлетворение потребностей и аппетитов ритейлеров. Кроме торговой наценки на поставщика мясной продукции накладывается ряд обязательств по продвижению товаров в магазине и «плата за полку». Эти расходы по ряду товарных позиций доходят до 30-40% от товарной наценки. Кабальные условия договоров предусматривают выплаты огромных штрафов, следующих за любые, даже самые незначительные отклонения. С ростом доли в торговле организованных сетей существенно ухудшились возможность и быстрота предложений для покупателей новых типов продукции с улучшенными потребительскими свойствами. По всей цепочке создания продукта сложные составляющие, такие как производство и переработка, имеют наибольшую капиталоемкость и наихудшую возможность по достижению прибыли и аккумуляции собственных средств. Ценовая «непрозрачность» позволяет магазинам получать сверхприбыли — рентабельность доходит до 100%, что тормозит развитие заводов первичной переработки. Все эти факторы предопределяют формирование в РФ условий, при которых мясная отрасль начнет терять конкурентоспособность, а не наращивать ее.

10. Введение эмбарго на ввоз мяса Россельхознадзором. В связи с выявлением при мониторинговых исследованиях запрещенных и вредных веществ Россельхознадзор обязывает усилить контроль за животноводческой продукцией, поступающей в Российскую Федерацию с ряда мясоперерабатывающих предприятий зарубежных стран, в т. ч. Бразилии и Аргентины. С высокой частотой вводятся / снимаются запреты на ввоз мяса с некоторых предприятий США.

11. Прочие факторы:

- недостаточность трудовых ресурсов в аграрных секторах

- система квотирования рынка

- «зависимость» мясной отрасли от зерновой

- тенденция удорожания стоимости кормов, что ведет к увеличению себестоимости первичной переработки

- качество российского сырья не подходит для массового промышленного производства мяса, в т. ч. из-за отсутствия со стороны государства контроля качества выращиваемого скота (процент выхода мышечной ткани)

Вывод

Учитывая все отмеченные выше факторы отраслевых рисков, мясную отрасль с трудом можно признать инвестиционно-привлекательной.

Российским производителям не достаточно существующих мер поддержки от государства. По мнению автора статьи, необходимо не импорт ограничивать, а активно выделять дотации и субсидии в мясную отрасль. Стоимость кормов, электроэнергии и коммунальных услуг делает мясной бизнес низкорентабельным. Кроме того, при сравнении стоимости зарубежного мяса и отечественного необходимо принимать во внимание «входную» цену импортируемого мяса и его стоимость для конечного потребителя. Пока мясо пройдет через «несколько рук» торговых организаций — посредников, его цена в большинстве случаев превышает стоимость мяса отечественных производителей. Поэтому государству необходимо активно помогать российским производителям находить прямые каналы сбыта. Только в этом случае российское мясо может быть конкурентоспособным по цене. Приведем простой пример «рентабельности» выращивания свиньи:

Выращивание свиньи весом 50 кг занимает около 8 месяцев. Она съест как минимум 6 мешков корма общей стоимостью около 7 000 рублей. Средняя стоимость 1 кг мяса составляет 200 рублей. Посчитаем прибыль на 10 голов (то, что может позволить себе любой сельский житель при имеющихся постройках — хлевах): 50 * 10 * 200 – 7 000*10 = 100 000 – 70 000 = 30 000 руб. Получается, что среднемесячный заработок такого горе-бизнесмена составляет около 4 000 руб. Если говорить о крупных масштабах, приплюсуйте еще расходы на персонал, электроэнергию и коммунальные услуги, переработку отходов и т. д. Картина вырисовывается далеко не привлекательная, даже с учетом субсидирования процентных ставок по кредитам и имеющихся механизмов государственной поддержки.

Можно отметить следующие первоочередные задачи развития мясной отрасли:

- регулирование таможенных тарифов;

- организация таможенных пунктов непосредственно на крупных предприятиях первичной переработки;

- пересмотр ставки НДС на некоторые виды мясных продуктов;

- выработка предложений по проектам закона о торговле и ТР «Мясо и мясопродукты»;

- урегулирование отношений с сетевыми дистрибьюторами;

- обеспечение предприятий отрасли новыми технологиями, оборудованием и информацией;

- развитие лабораторной базы производства, внедрение приборов и методов контроля, позволяющих быстро, эффективно и надежно определять показатели качества сырья и готовой продукции;

- формирование прозрачного ценообразования;

- ужесточение контроля над качеством и количеством выращиваемого скота;

- поддержка заводов первичной переработки;

- создание для заводов свободного доступа к сырьевой базе Европы;

- контроль цен на готовый продукт, т. е. импортные туши и бескостное мясо в совокупности с ценообразованием на отечественное мясо;

- необходимо начать дотировать отечественных производителей для того, чтобы стимулировать производство скота с высоким коэффициентом мясности;

- проблему хранения и транспортировки мяса необходимо срочно включать в нацпроект;

За короткое время Белоруссия стала значимым экспортером мяса птицы на российский рынок, сообщает корреспондент ИА SoyaNews. На эту опасную тенденцию сегодня обратил внимание генеральный директор Института конъюнктуры аграрного рынка (ИКАР) Дмитрий Рылько, выступая на международном форуме птицеводов «Бройлер 2012».

По словам эксперта, в 2011 году импорт белорусского мяса птицы составил примерно 60 тыс. тонн. Получается, что из 74 тыс. тонн, официально экспортированных Белоруссией в прошлом году, 60 тыс. тонн было съедено на российском рынке.Хотя в отношении импорта из союзного государства существует некая виртуальная квота, за ее завышение никаких санкций не устанавливается, отмечает Рылько.Кроме того, наряду с мясом птицы в настоящий момент Белоруссия поставляет на российский рынок свинину и говядину.

Комментарий ИКАР:

Слова Дмитрия Рылько были не совсем правильно интерпретированы. Вышеуказанный фактор далеко не первостепенен на отечественном рынке. Конечно, это является своеобразной «угрозой» нашим птицеводам. Но если продукция конкурентоспособна, она будет иметь свою долю рынка.По оценке ИКАР, наибольшая угроза находится как раз внутри рынка – бурное развитие отрасли неизменно ведет к консолидации и снижению маржинального дохода.

Определен порядок расчета объемов тарифных квот, установленных в отношении говядины, свинины, мяса кур и индеек, в целях их распределения между участниками ВЭД.

Тарифные квоты на некоторые виды мясных товаров из свежих, охлажденных и замороженных говядины и свинины, замороженных курятины и индейки, утвержденные на 2012 год решением Комиссии Таможенного союза от 18.11.2011 N 865, распределены по странам-поставщикам (Евросоюз, США, Коста-Рика и "другие страны").

Министерству экономического развития РФ дано поручение до 15 апреля 2012 года распределить объемы тарифных квот на указанные товары между участниками внешнеэкономической деятельности, осуществлявшими их ввоз в 2011 году.

На 2012 год уточнены объемы тарифных квот в отношении говядины, свинины и мяса домашней птицы для ввоза на территорию РФ и помещения под таможенную процедуру выпуска для внутреннего потребления, за исключением товаров из стран СНГ.

Установлены следующие объемы тарифных квот, в том числе:

- мясо крупного рогатого скота, свежее или охлажденное (код ТН ВЭД ТС 0201) - 30 тыс. тонн;

- свинина свежая, охлажденная или замороженная (код ТН ВЭД ТС 0203) - 320 тыс. тонн;

- свиной тримминг (коды ТН ВЭД ТС 0203 29 550 2 и 0203 29 900 2) - 30 тыс. тонн;

- замороженное обваленное мясо кур домашних (код ТН ВЭД ТС 0207 14 100 1) - 80 тыс. тонн;

- замороженное обваленное мясо индеек (код ТН ВЭД ТС 0207 27 100 1) - 80 тыс. тонн.

Импорт мяса (свежее и мороженое) в РФ за январь-май 2011 года вырос на 15% до 493.6 тыс. т. с 429.2 тыс. т. годом ранее. Такие данные приводит ФТС.

Импорт из стран дальнего зарубежья увеличился на 14.6% до 483.2 тыс. т с 421.4 тыс. т, из стран СНГ - на 33% до 10.4 тыс. т с 7.8 тыс. т.

Импорт мяса птицы (свежее и мороженое) вырос на 23.3% до 117.5 тыс. т с 95.3 тыс. т, в том числе из стран дальнего зарубежья - на 22.9% до 117.1 тыс. т с 95.3 тыс. т, из стран СНГ составил 0.4 тыс. т.

Импорт изделий и консервов из мяса вырос в 1.6 раза до 13.5 тыс. т с 8.1 тыс. т, в том числе из стран дальнего зарубежья - в 1.7 раза до 13.5 тыс. т с 8 тыс. т.

Импорт рыбы (свежая и мороженая) сократился на 23.5% до 286.9 тыс. т с 374.9 тыс. т, в том числе из стран дальнего зарубежья - на 22% до 286.7 тыс. т с 368.7 тыс. т, из стран СНГ - в 31 раз до 0.2 тыс. т с 6.2 тыс. т.

- Удобный поиск выгодного обмена [29.07.2022]

- Larson&Holz – есть ли плохие отзывы об этом брокере? [05.12.2019]

- Перевод официальных документов [13.11.2019]

- Профессиональные юридические услуги для бизнеса [24.09.2019]

- Увеличение цены подрядных работ. Часть 1. [01.04.2019]

- Налоговые споры «Высокая наценка» [23.03.2019]

- Когда акт выполненных работ недействителен [16.03.2019]

Личный кабинет

Приветствуем Вас на нашем портале!

Для входа в Личный кабинет, Вам необходимо авторизоваться или зарегистрироваться!

Литература

Костюченко Н.С.

Книги посвящены проблематике оценки кредитных рисков при кредитовании корпоративных заемщиков.

Скачать 1 часть бесплатно!

Скачать 2 часть бесплатно!

Кредитные риски Залог

Банк Платежные риски Налоги Бизнес-риски

Риски обеспечения Отраслевые риски Страновые риски

Таможня Резервы Кредит Региональные риски Рыночные риски Риски ликвидности

Проблемные активы 115-ФЗ Операционные риски

Риски финансовых институтов

Заемщик Арбитраж Гос.бюджет Правовые риски Банкрот Инвестиционные риски Бухгалтерский учет

Почта: riskonsalt@gmail.com

Информация о портале Размещение рекламы